For those considering inheritance tax measures

これから相続税対策を考えている方へ

不動産を高く売ることばかり考えていませんか?

売却した後の手残りするお金のことをアドバイスいただいていますか?

以下の条件に当てはまる不動産所有者様!

ワンストップで対応できる弊社ならお力になれます!

- 実家を相続したけど、遠方で管理が大変、売却して今後の資金にしたい。

- 親族の不動産を相続で取得したけど、使わないから売れるうちに手離れしたい。

- 親が購入した時の契約書類が無くなってしまい、エビデンス不足で証明が難しく、譲渡所得税を予想以上に納税しなければならない。 計算上の手元に残る金額ではとても売却できない。困った。

- 不動産を売却したんだけど、譲渡所得税額がすごく高くてびっくり! なんとかして!!

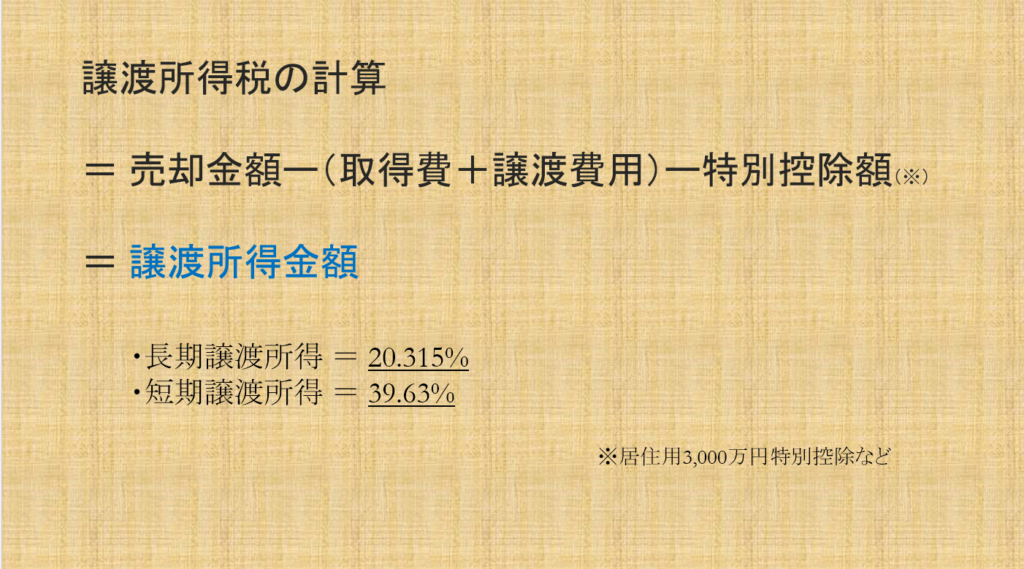

弊社では、不動産鑑定士による譲渡所得税を適正に納税していただく為のお手伝いをさせていただいております。 具体的には、取得費(購入した時の価格)が不明だった場合に弊社の不動産鑑定士が当時の不動産価格を推計させていただき、譲渡所得算出の根拠資料を作成するサポートです。

税効果は、不動産によって違いがありますが、取得費が不明な場合には、一律売却価格の5%となることが今の現状となっています。 売却益が出れば出るほど納税が高くなってしまいます。

実例をいくつか上げさせていただいておりますが、不動産によっては取得費が高くなる事によって売却益が残らず、譲渡所得を納税しなくて良いというケースが多々見受けられます。

概算書の算出は、無料で行っておりますので、少しでも気になった方、また、下記の資料の特徴に当てはまってしまった所有者様がいらっしゃいましたら、お気軽に弊社へご相談いただきたく存じます。